相続税・所得税の時価の計算方法

相続税・贈与税を計算するときの自社株の計算方法(相続税評価額の計算)

オーナー社長が自社株の価値を把握していることは、とても重要です。

相続税・贈与税を計算するときの自社株の計算は、「財産評価基本通達」に基づいて計算します。

これを「相続税評価額」と言います。

具体的な計算方法は、「純資産価額方式」と「類似業種比準価額方式」という2つの方法からアプローチします。

(「ジュンシサンカガクホウシキ」、「ルイジギョウシュヒジュンカガクホウシキ」と読みます)

「純資産価額方式」とは、会社が解散・清算したらキャッシュがいくら残るかという視点で計算します。

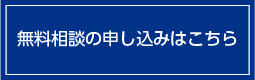

「類似業種比準価額方式」は、上場している同業種の株価に自社の配当・利益・純資産の状況を比べて計算します。

「類似業種比準価額方式」の方が、「純資産価額方式」よりも低くなる傾向にあります。

引き続き、もう少し詳細に解説します。

1.「純資産価額方式」とは

「純資産価額方式」とは、読んで字のごとく、「資産」から「負債」を差引いた「純資産」を基に評価する方法です。

ただしこの時、貸借対照表に計上されている「資産」・「負債」を「相続税評価額」に評価替えします。

なぜかというと、貸借対照表に計上されている「資産」は、会計上の「取得原価主義」により購入金額をベースに計上されているため、今の時価に修正する必要があります。

例えば、昔に購入した土地などは、今の相続税評価額に修正することで、大きな含み益があることもあります。

一方で「負債」は、債務額なので大きな評価替えはない場合がほとんどです。

この考え方は、中小企業が解散・清算する時を想定していて、「清算したらいくら残るか(株主にいくら分配されるか)」という考え方を基礎としています。

| 1.資産及び負債の金額(課税時期現在) | ||||

|---|---|---|---|---|

| 科目 | 相続税評価額(千円) | 帳簿価額(千円) | ||

| 資産の部 | ||||

| 預金 | 32,852 | 32,266 | ||

| 売掛金 | 80,942 | 80,942 | ||

| 未収入金 | 6,165 | 6,165 | ||

| 短期貸付金 | 69,702 | 69,702 | ||

| その他流動資産 | 63 | 63 | ||

| 建物 | 13,471 | 13,314 | ||

| 前3年以内取得家屋等 | 4,897 | 5,974 | ||

| 工具、器具及び備品 | 338 | 338 | ||

| 内部造作 | 3,334 | 4,764 | ||

| 土地 | 100,000 | 15,000 | ||

| 前3年以内取得土地等 | 86,963 | 109,933 | ||

| ゴルフ会員権 | 5,620 | 2,850 | ||

| 敷金 | 18,990 | 18,990 | ||

| 未収保険金 | 8,000 | 8,000 | ||

| 合計 | ① 431,337 | ② 368,301 | ||

| 株式等の価額の合計額 | ㋑ 0 | ㋺ 0 | ||

| 土地等の価額の合計額 | ㋩ 100,000 | - | ||

| 現物出資等受入れ資産の価額の合計額 | ㊁ | ㋭ | ||

| 負債の部 | ||||

| 買掛金 | 2,949 | 2,949 | ||

| その他の固定負債 | 569 | 569 | ||

| 未納固定資産税等 | 0 | 0 | ||

| 未払退職金等 | 15,150 | 15,150 | ||

| 未納道府県民税 | 106 | 106 | ||

| 合計 | ③ 18,774 | ④ 18,774 | ||

| 2.評価差額に対する法人税額等相当額の計算 | |

|---|---|

| 千円 | |

| 相続税評価額による純資産価額(①-③) | ⑤ 412,563 |

| 帳簿価額による純資産価額 ((②+(㊁-㋭)-④)、マイナスの場合は0) | ⑥ 349,527 |

| 評価差額に相当する金額 (⑤-⑥、マイナスの場合は0) | ⑦ 63,036 |

| 評価差額に対する法人税額等相当額 (⑦×37%) | ⑧ 23,323 |

| 3.1株当たりの純資産価額の計算 | |

|---|---|

| 課税時期現在の純資産価額 (相続税評価額)(⑤-⑧) | ⑨ 389,240千円 |

| 課税時期現在の発行済株式数 ((第1表の1の①)-自己株式数) | ⑩ 100株 |

| 課税時期現在の1株当たりの純資産価額 (相続税評価額)(⑨÷⑩) | ⑪ 3,892,400円 |

| 同族株主等の議決権割合 (第1表の1の⑤ の割合)が50%以下の場合(⑪×80%) | |

STEP1

STEP2

(表の⑤の金額412,563千円です。)

STEP3

「帳簿上の純資産」から「相続税評価額の純資産」に修正した結果、含み益ある場合には、その含み益の37%の法人税等が課税されると考えて、その部分は控除できます。

(黄色の箇所、表の⑧の金額23,323千円です。)

STEP4

(グリーンの箇所、表の⑪の金額3,892,400円です。)

2.「類似業種比準価額方式」とは

類似業種比準価額方式とは、自社と同じ業種・業態の「上場企業の株価」を基礎にその上場企業と自社の「配当」「利益」「純資産」を比べて(比準させて)自社の株式を評価する方法です。

STEP1

STEP2

STEP3

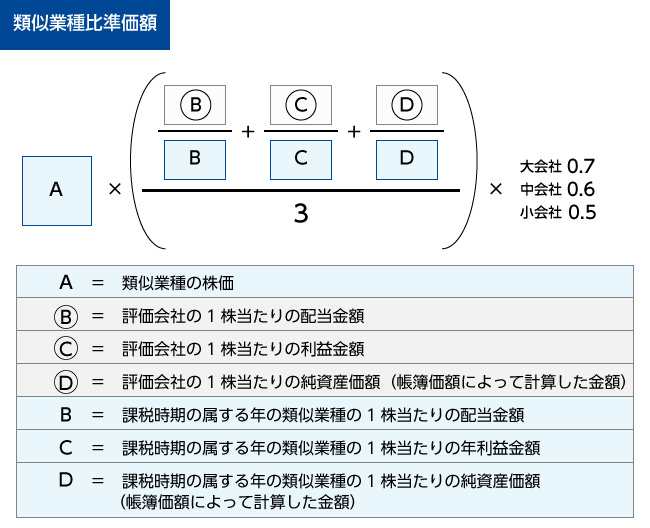

3.会社規模の判定

自社を「純資産価額方式」、「類似業種比準価額方式」のいずれかで評価するか否かは、自社の「会社規模」によります。

また、「会社規模」に応じて、この2つを折衷する(Lの割合による)やり方を用いて株価を計算します。

基本的な考え方は、「会社規模」が大きいほど上場会社に近づくので、「類似業種比準価額方式」の要素が大きく、小さい会社は解散価値に着目するので「純資産価額方式」の要素が大きくなります。

次の表で、自社が「大会社」「中会社」「小会社」のいずれかに該当するか判定します。

表の見方

従業員数が70人以上の会社はすべて大会社となります。

従業員数が70人未満の会社は「総資産価額」と「従業員数」とをみてどちらか小さい方の会社規模に該当します。

この結果と「年間の取引金額」とをみて、どちらか大きい方の会社規模に該当することになります。

評価方法

| 大会社 | 原則として「類似業種比準価額」により評価します。 ただし、「純資産価額」による評価も認めています。 |

|---|---|

| 中会社 | 「類似業種比準価額」と「純資産価額」の併用方式 類似業種比準価額×L+純資産価額×(1-L) ただし、「純資産価額」による評価も認めています。 |

| 小会社 | 原則として「純資産価額」により評価します。 ただし、Lの割合を50%とした評価も認めています。 類似業種比準価額×0.5+純資産価額×0.5 |

4.特殊な会社の評価

会社の中には、毎期赤字になってしまう会社、資産保有会社、休業中の会社など特殊な状況下にある場合があります。

そのような会社の株式はどのように評価するのでしょうか。

簡単に概要のみ解説したいと思います。

(1)土地保有特定会社

総資産のうち、土地等の保有割合が70%以上(又は会社規模に応じて90%)以上の会社

→純資産価額方式

(2)株式等保有特定会社

総資産のうち、株式等の保有割合が50%以上の会社

→純資産価額方式

ただし、納税者の選択により「S1+S2方式」でも評価ができます。

(3)休業中の会社

→純資産価額方式

(4)比準要素数1の会社

「利益」「配当」「純資産」の3要素のうち2つがゼロ(赤字、配当なし、純資産なし)の会社

→純資産価額方式

ただし、納税者の選択により一定の割合で類似業種比準価額が使えます。

(5)開業後3年未満の会社、比準要素数ゼロの会社

→純資産価額方式

これらの会社は、基本的に「類似業種比準価額方式」が使えません。

(または、使えても割合は少ない)

「類似業種比準価額」は、正常な営業活動を行っている状態の会社を前提としているためです。

5.まとめ

繰り返しになりますが、相続税・贈与税の計算するときの自社株の計算には、「相続税評価額」を使用します。

その「相続税評価額」の算定は、「純資産価額方式」と「類似業種比準価額方式」の2つの計算方法が基礎となります。

これらを計算してみると「類似業種比準価額方式」の方が、株価が安くなることが多くあります。

場合によっては、「純資産価額方式」の10分の1程度の評価額になることもあります。

特定の評価会社だと、基本的に「純資産価額方式」での評価になるため、配当などで一定の調整をすることも大切な相続税対策の1つです。

自社株の算定は、事業承継と密接に関係し、社長さん個人の相続や遺言にも大きく関係します。

中小企業のオーナー社長が事業承継を考えたときは、必ずと言っていいほどこの自社株の算定からスタートします。

まずは株価を把握して、将来のビジョンを創っていく必要があります。

自社株の「所得税法上の時価」「法人税法上の時価」とは?

先ほど解説したとおり、オーナー社長が所有している株式を子供に売却する場合や、子供が設立した会社あるいは自社に売却する場合には、その売却を相続税評価額で行うことはでず、場面により「所得税法の上の時価」あるいは「法人税法の上の時価」を用いなければなりません。

所得税法上の時価については、所得税基本通達23~35共-9に原則が、59-6に特例が規定されており、法人税法上の時価については、法人税基本通達9-1-13に原則が、9-1-14に特例が規定されていますが、細かな1点を除き、全く同様の金額として定義されています。

これらの原則の時価を算定することは現実的に困難である場合がほとんどであるため、実務上はほぼすべての場合で特例の時価を用いることとなると思われます。

そして、その特例の時価は、相続税評価額とまったく異なるアプローチをするのではなく、相続税評価額の計算を基礎とし、次の3つの点に修正を加えて算定することとされています。

- 会社規模の判定においては、「小会社」であることを前提に計算すること。

(これにより「類似業種比準価額」は50%しか使えません。) - 自社の保有している土地(借地権を含む)と上場有価証券は、時価に修正すること。

- 純資産価額の計算において、評価差額に対する法人税等を控除しないこと。

この3つの修正の影響を端的に表すと、時価が純資産価額により近い金額になることが見込まれます。

この影響により、例えば、従事者数が70人以上の大会社に該当し、相続税評価額では「類似業種比準価額」で計算できていた会社は、大きく株価が上昇することもありえます。

仮に「所得税法上の時価」「法人税法上の時価」よりも低い価額で売却した場合には、時価で譲渡したものとして取り扱われ、譲渡人には時価による所得税課税が行われ、また、譲受法人には受贈益の問題が生じますので、注意が必要です。